A maior empresa de gestão de ativos do mundo estava “na frente e no centro” do resgate de Wall Street pelo Fed

Traduzido de um artigo do site World Socialist Web Site.

Link do original em inglês https://www.wsws.org/en/articles/2021/06/25/blac-j25.html

Nota do tradutor: Este é um site socialista, mas introduz bem a relação entre a Blackrock de Larry Fink e o Fed (banco central americano).

Por Nick Beams 24 de junho de 2021

A estreita colaboração entre o Tesouro dos EUA, o Federal Reserve e a empresa de gerenciamento de ativos multibilionária Blackrock na elaboração da operação de resgate de março de 2020 para Wall Street foi revelada em um artigo publicado no New York Times ontem.

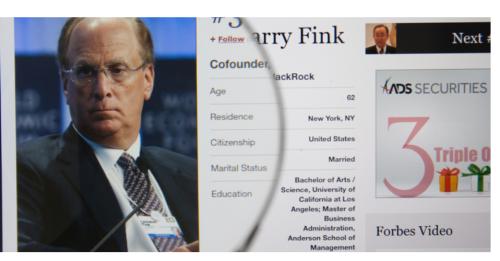

De acordo com o artigo, Larry Fink, CEO da Blackrock, a maior empresa de gestão de ativos do mundo, estava “em contato frequente” com o secretário do Tesouro dos EUA, Steven Mnuchin, e o presidente do Fed, Jerome Powell, “nos dias antes e depois que muitos dos programas de emergência do Fed foram anunciados no final de março.”

A extensão da colaboração é revelada em novos e-mails obtidos pelo jornal junto com informações que já foram divulgadas anteriormente.

Em um e-mail recém-obtido, Fink se refere ao planejamento das medidas de resgate como “o projeto” em que ele e o Fed estavam “trabalhando juntos”.

Como observa o artigo, “as principais autoridades econômicas da América estavam em contato constante com um executivo de Wall Street cuja empresa se beneficiaria financeiramente do resgate”, mostrando “como a Blackrock se tornou entrelaçada com o governo federal”.

A estreita colaboração da Blackrock com o Fed e o Tesouro veio em um ponto crucial no desenvolvimento de uma crise nos mercados financeiros que começou com o início da pandemia em março e temores nos círculos corporativos sobre a resposta da classe trabalhadora em meio a greves de trabalhadores insistindo que medidas de segurança estejam em vigor.

O Fed respondeu à turbulência inicial nos mercados cortando as taxas de juros. Mas essas medidas provaram ser insuficientes e o potencial para um grande colapso nos mercados surgiu na semana que terminou em 20 de março, quando o mercado de títulos do Tesouro dos EUA de US$ 21 trilhões – a base dos EUA e do sistema financeiro global – congelou.

Em vez de fornecer um “porto seguro” para os investidores, mudou-se para o centro da crise quando os títulos do Tesouro foram vendidos e nenhum comprador foi encontrado, pois a venda se estendeu a todas as áreas do sistema financeiro.

Diante de um desastre quando os mercados reabriram, Mnuchin, Powell e Fink se envolveram em uma série de discussões no fim de semana de 21 a 22 de março para elaborar um pacote de resgate. De acordo com a reportagem do Times, Mnuchin falou com Fink cinco vezes nos dois dias, mais do que qualquer outra pessoa, exceto Powell, com quem falou nove vezes.

Uma das características mais significativas das medidas de resgate anunciadas na segunda-feira, 23 de março, foi a decisão do Fed, pela primeira vez, de comprar títulos corporativos que, como observou o Times, “estavam se tornando quase impossíveis de vender à medida que os investidores corriam para converter suas participações em dinheiro”.

Blackrock já havia colaborado estreitamente com o Fed no desenvolvimento de sua resposta à crise financeira de 2008 e, portanto, deveria desempenhar um papel fundamental na intervenção de março.

O artigo apontou que, embora a Blackrock tenha assinado um acordo de confidencialidade em 22 de março restringindo as autoridades de compartilhar informações sobre as próximas medidas, a maneira como o pacote de resgate foi elaborado “importava para a Blackrock”.

A decisão do Fed de comprar títulos corporativos e dar sustentação ao mercado foi significativa e envolveu duas áreas-chave das operações da Blackrock. Uma das maneiras de obter lucro é administrando dinheiro para clientes cobrando uma taxa predefinida. Mas os ativos sob gestão estavam se contraindo à medida que os investidores buscavam dinheiro e seu modelo de negócios estava ameaçado.

A Blackrock também é um ator importante nos mercados de dívida de curto prazo, que estavam “sob intenso estresse” à medida que os investidores transferiam suas participações para dinheiro.

Os Exchange Traded Funds (ETFs), que rastreiam índices de mercado, mas que são negociados como ações, também foram severamente impactados.

Nas palavras do artigo do Times: “Os títulos corporativos eram difíceis de negociar e quase impossíveis de emitir em meados de março de 2020. Os preços de alguns ETFs corporativos de alto nível, incluindo um da Blackrock, estavam fora de controle em relação ao valor dos ativos subjacentes.”

Como Gregg Gelenzis, diretor associado de política econômica do Center for American Progress, disse ao Times: “Esta foi a primeira vez que os ETFs ficaram sob estresse de maneira realmente sistêmica”.

No pacote de resgate, o Fed se comprometeu a comprar dívida já existente, bem como novos títulos e também decidiu comprar ETFs com o resultado de que o “mercado de títulos e a recuperação de fundos foram quase instantâneos”.

Como observa o artigo do Times, enquanto praticamente toda Wall Street se beneficiou da intervenção do Fed, e outras empresas financeiras foram “consultadas” além da Blackrock, “nenhuma outra empresa estava na frente e no centro”.

A proximidade da relação entre a Blackrock e os braços financeiros e econômicos do Estado, o Tesouro dos EUA e o Fed, foram destacadas em um comentário de William Birdthistle, do Chicago-Kent College of Law e autor de um livro sobre fundos, citado no artigo.

Ele disse que a Blackrock era “o mais próximo possível de um braço do governo, sem ser o Federal Reserve (Fed)”.

O Fed faz todos os esforços para encobrir essa relação a fim de tentar preservar a ficção de que não está em dívida com Wall Street e opera como uma autoridade pública independente preocupada acima de tudo com o estado da economia e o bem-estar da população.

O artigo do Times lembrou uma entrevista coletiva em julho de 2020, na qual Powell foi questionado sobre as discussões com Fink.

“Não me lembro exatamente quais eram essas conversas”, disse ele, “mas teriam sido sobre o que ele está vendo no mercado e coisas assim.

Ele disse que não houve “muitas” conversas e que o chefe da Blackrock estava “tipicamente tentando garantir que estamos recebendo um bom serviço da empresa que ele fundou”.

A afirmação de Powell de que, em meio à crise mais significativa desde o colapso de 2008 – com potencial para ir ainda mais longe, como mostrou o congelamento do mercado do Tesouro – ele não conseguia se lembrar dessas conversas simplesmente não passa despercebida.

O valor de toda crise, já foi dito com razão, é que ela revela as relações reais que são obscurecidas e encobertas em tempos “normais”.

E esse é o caso aqui. Os braços econômicos do estado capitalista não são uma autoridade independente, mas funcionam todos os dias no interesse da oligarquia corporativa e financeira, atendendo suas necessidades e interesses acima de tudo.

Um comentário em “A maior empresa de gestão de ativos do mundo estava “na frente e no centro” do resgate de Wall Street pelo Fed”